野村觀點:日股瑞龍一支獨秀!政策利多加持,可望領跑全球

(本文章由野村投信提供,2024年02月)

新年度1/23日本央行舉行第一次利率政策會議,維持利率不變在 -0.1%,10年期公債殖利率則是維持在0%上下的區間, 日銀總裁植田和男在記者會上指出「如果持續證據顯示正向的薪資通膨會升高,將會持續檢視目前大規模刺激計畫各種步驟的可行性」,用以突顯日銀沒有升息必要性。 野村資產管理日本策略價值基金團隊認為2024年春鬥才是政策調整的關鍵,工資若能繼續大幅增長才代表日本正式擺脫長期通縮環境,屆時日銀才有政策調整充分理由 ,未來日銀會持續關注薪資通膨的程度來決定是否需要結束日本自2016年開始的負利率政策,雖然日本通膨已經從2022年4月開始就高於日銀的目標, Interest Rate Swap顯示4月BoJ移除負利率政策的機率從44%升至75%,與聯準會(FED)在 2022年3月啟動的升息循環不同,日銀面對的不是失控的通膨壓力, 而是走出失落30年的名目GDP趨勢上行,投資人可正面看待終將到來的「日銀貨幣政策正常化」。

聯準會貨幣政策即將由緊縮轉向寬鬆,使資金有望回流亞洲股市,其中以日本及印度投資潛力較高,除日經225繼去年大漲近3成,外資持續流入日股將不變的趨勢,日股基金都有明顯的買盤進駐,只要多頭趨勢未變,定期定額都有獲利空間。

資料來源:Bloomberg,野村投信整理,資料日期:2024/01/24

日銀總裁植田和男表示,今後作出利率決策時、有2個關鍵的判斷因素,一是2024年春鬥的加薪動向、一是截至目前為止的薪資揚升對物價的影響程度。野村投信投資策略部副總經理張繼文表示,中國經濟成長放緩,三大亞洲經濟體改革現在交棒給了印度和日本,對比十年前,現在日本經濟前景和公司治理等領域的不斷努力改善取得亮眼成果,引發市場關注。日本自1990年代初發生泡沫經濟後,國人消費意願低落、物價持續下跌,陷入長期通縮與經濟停滯陷入「失落的十年」,日本央行堅守寬鬆貨幣政策以持續刺激經濟,過去三十年來極度寬鬆的貨幣政策,再加上疫情後的全球通膨壓力,日本擺脫長期以來的「通縮」泥沼,轉向通貨復膨,日本工資高成長率和通膨,令各界對於即將到來的「春鬥」備感期待,談判結果將透露企業信心和消費支出成長的可能性。根據日本經濟研究中心(JCER)1/15公布「ESP預估調查」報告指出,日本今年春鬥加薪幅度有望超越2023年水準(加薪幅度約3.6%),創31年來最大增幅(1993年以來、升幅3.89%)。此外,日本勞動組合總連合會在去年12/1正式決定,在2024年春鬥中、要求的薪資調升幅度目標為「5%以上」。在勞動人口方面,日本在人口下降的情況下,開放移民尤其關鍵,預估2050東京以外人口全面負成長, 11縣減幅超過30%,少子化、人口減少可能導致稅收降低、經濟緊縮,因而難以維持地方政府充分運作和生活基礎,日本為了長期以來阻礙企業發展的人口限制性,特別針對移民、女性勞動參與和企業治理推動的改革有了很大的進展,2022年財政年度開始,開放從事特定藍領工作的外籍人士,可以無限期留在日本,並計劃放寬外國企業家的居留規則,為日本企業重振經濟的時代打下了基礎。自日本國境開放後,國際觀光客大幅回流,根據日本官方統計,每年觀光旅客商機更可望達7.8兆日圓,消費支出因而強勁增長,有助於支撐日本經濟體。

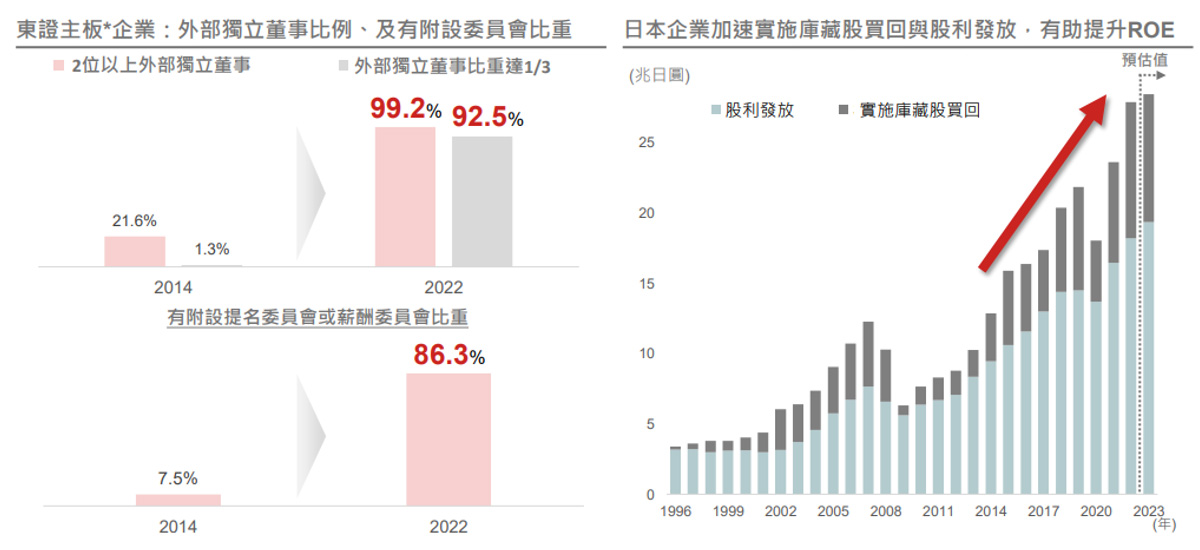

野村資產管理日本策略價值基金團隊指出,在安倍晉三政府時期開始推動的企業治理改革,逐漸取得明顯成果。近年東京證券交易所致力於推動公司治理改革,目標在於強化日本企業管理階層重視資產負債表上的資本效率和股東權益報酬率,要求股價淨值比(PBR)低於1倍的公司必須提出具體經營改善策略,而非僅僅是損益表上的銷售額和利潤率,顯示日本企業重新專注於資本報酬率,而不是優先考慮就業穩定和設立資產負債表的緩衝。目前日本企業的公司治理思維、股東結構正明顯轉變,交叉持股比例大幅下降,外部投資人參與度大幅上升,企業也加速實施庫藏股買回與股利發放,提升企業價值,從今年1月開始,東京證券交易所每月發布計劃提高價值的公司名單,藉此對沒有提出計劃的公司施壓,反應企業治理改革,在政府重振日本市場的計劃中佔據重要地位。近期日本第一人壽參與競標Benefit One,反映日本企業併購方面,不再像過去一樣自我設限,促使外資重新看到日股的投資吸引力。

資料來源: NAM Tokyo,資料日期:2023/10。*東京證交所將交易市場重新整編為「主要」(簡稱主板)、「標準」(簡稱標準板)及「成長」(成長板)三大類指數交易,並廢止過去的東證1部、2部、高成長新興股票市場(Market of the high-growth and emerging stocks)及JASDAQ4個交易市場。

野村資產管理日本策略價值基金團隊表示,2024年日股在外資追捧下,日經255指數一舉站上3萬5千點大關,逼近歷史新高。有別於泡沫經濟時期的投機活動致使資產不理性飆漲、脫離基本面,企業獲利持續提升帶動薪資成長,加上通縮轉向通膨、企業股東權益報酬率(ROE)改革等仍是持續進行、以及岸田政府所推出一系列的刺激政策,包含對通膨影響、鼓勵薪資持續增長以及改善日本國內投資環境,企業對未來的通膨預期數據也支持日本經濟持續擺脫通縮並向穩定的通膨靠近,有利日股多頭氣勢的延續。張繼文進一步指出,除了日圓相對弱勢有利日本製造業回流及發展,東京證交所改革、日本個人儲蓄帳戶NISA(小額投資免稅制度)推動,以及外資積極流入日股多面向利多帶動下,成為股市加持的力量,助漲日股表現,並持續受到投資人高度關注,投資人可藉此緊密參與日股行情。此外,日股行情上漲要靠類股輪動,經濟復甦也是各產業都有望受惠,巴菲特看中日本「經濟復甦是全面性的」,不會只買特定類股,而是廣泛涉及各產業,建議投資人可以持續留意表現強勢的日股基金,提早做好投資佈局作為龍年行情的主攻部位。外資持續流入日股短中長期態勢不變,只要逢低都可以觀察到有明顯的外資買盤進駐。半導體、AI、機器人的發展,給了日本跟著新技術崛起、重回世界注目焦點的機會,AI的需求,可以看出對半導體仍有很大的成長空間,高毛利的AI可為日股達到錦上添花的效果,日本製造業有望重回過往榮景,現階段日股站上有利的位置,具備轉機向上投資價值,值得長期投資。

【野村投信獨立經營管理】

本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金應負擔之費用已揭露於基金公開說明書,本公司及銷售機構均備有基金公開說明書,投資人亦可至公開資訊觀測站中查詢。 基金買賣係以投資人自己之判斷為之,投資人應瞭解並承擔交易可能產生之損益,且最大可能損失達原始投資金額。基金不受存款保險、保險安定基金或其他相關保障機制之保障。如因基金交易所生紛爭, 台端得先向本公司申訴,如不接受前開申訴處理結果或本公司未在三十日內處理時,得在六十日內向金融消費評議中心申請評議。 台端亦得向投信投顧公會申訴、向證券投資人及期貨交易人保護中心申請調處或向法院起訴。 上述基金可能對不同計價幣別進行一定程度之避險,投資人將承擔基金投資標的對不同計價幣別之匯率波動風險。投資人以其他非本基金計價幣別之貨幣換匯後投資本基金,須自行承擔匯率變動之風險。 債券投資風險包括債券發行人違約之信用風險、利率變動之風險、流動性風險、外匯管制及匯率變動風險、投資地區政治、社會或經濟變動之風險、商品交易對手之信用風險、與其他投資風險等。 部份基金或所投資之債券子基金,可能投資應急可轉換債券(CoCo Bond)或具總損失吸收能力債券(TLAC),當發行機構出現重大營運或破產危機時,得以契約形式或透過法定機制將債券減記面額或轉換股權,可能導致基金持有部分或全部債權減記、利息取消、債權轉換股權、修改債券條件如到期日、票息、付息日、或暫停配息等變動。 基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動。基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。本基金由本金支付配息之相關資料,投資人可至本公司網站(www.nomurafunds.com.tw)查詢。本基金配息前未先扣除應負擔之相關費用。 由於非投資等級債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故非投資等級債券基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。非投資等級債券基金不適合無法承擔相關風險之投資人,投資人投資以非投資等級債券為訴求之基金不宜占其投資組合過高之比重。 上述基金可能因投資債券可能產生債券發行機構如於投資期間違約或被調降信用評等,致影響債券價格而產生損失之信用風險,以及因市場利率變化或對於未來利率走勢之預期,致影響債券價格之利率風險。部份基金或所投資之債券子基金,可能投資美國Rule 144A 債券,該等債券屬私募性質,較可能發生流動性不足,財務訊息揭露不完整或因價格不透明導致波動性較大之風險,投資人須留意相關風險。 上述基金涉及投資新興市場部份,因其波動性與風險程度可能較高,且其政治與經濟情勢穩定度可能低於已開發國家,也可能使資產價值受不同程度之影響。依金管會規定,投信基金直接投資大陸地區有價證券僅限掛牌上市有價證券,境外基金投資大陸地區有價證券則不得超過該基金資產淨值之20%,投資人須留意中國市場特定政治、經濟與市場等投資風險。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。定時定額投資人因不同時間進場,將有不同之投資績效,過去之績效亦不代表未來績效之保證。本資料係整理分析各方面資訊之結果,純屬參考性質,本公司不作任何保證或承諾,請勿將本內容視為對個別投資人做基金買賣或其他任何投資之建議或要約。本公司已力求其中資訊之正確與完整,惟不保證本報告絕對正確無誤。未經授權不得複製、修改或散發引用。野村投信為高盛(原:NN (L)) 、晉達、野村基金(愛爾蘭系列)、駿利亨德森系列基金在台灣之總代理。